Обзор динамики развития финансово-банковского сектора Узбекистана за 2017-2020 годы

Последние годы коммерческие банки активно трансформируют свой бизнес в сторону упрощения обслуживания клиентов, делая акцент на дистанционные каналы обслуживания, такие как банк-клиент или мобильные приложения. Можно наблюдать, как эта активность проявляется у банков в разной степени.

Позитивные тенденции в банковском секторе Узбекистана наметились еще в 2016 году. Однако, основным источником негативного результата национальной банковской системы в Узбекистане по прежнему остаются государственные банки.

В коммерческих банках с государственными активами все еще высока доля средств, полученных от правительства.

Так, банковская система Республики Узбекистан характеризуется высокой концентрацией: 84% всех активов банков по-прежнему принадлежат банкам с госдолей, а 64% принадлежат 5 государственным банкам (Национальный банк, Асака банк, Промстрой банк, Ипотека банк и Агробанк). Доля депозитов банков с государственной долей по отношению к кредитам составляет 32,9%. Для сравнения, в частных банках этот показатель составляет около 96%.

Депозиты физических лиц составляют всего 24% от общего объема депозитов в банковской системе, это составляет около 5% ВВП. Одной из важнейших задач сегодня является привлечение сбережений населения в банковскую и финансовую систему.

Основные показатели финансовой системы Узбекистана

В 2018-2020 годах количество кредитных организаций увеличилось до 55, в том числе 4 коммерческих банков (Пойтахт Банк, Тенге Банк, TBC Банк, Анор Банк), микрокредитных организаций до 33 и ломбардов до 18.

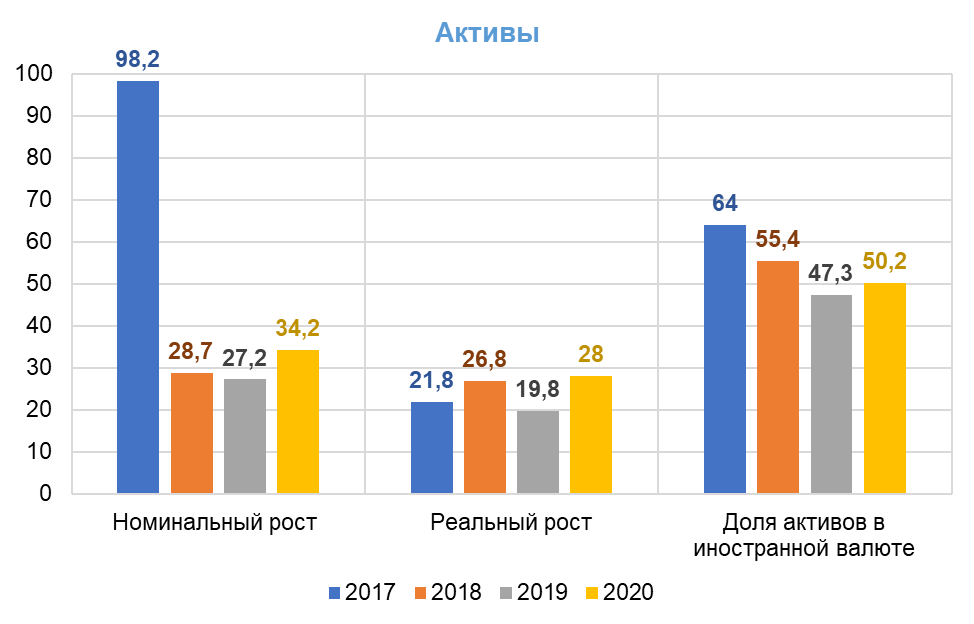

По состоянию на 1 января 2021 года активы коммерческих банков достигли 366,1 трлн, увеличившись на 120% по сравнению с 2017 годом. В этот период среднегодовой реальный рост (без учета девальвации) составил 24,1%.

В результате либерализации валютной политики уровень долларизации в банковском секторе значительно снизился. В частности, в 2017 году доля валютных активов банков в совокупных активах составляла 64%, а в 2020 году этот показатель снизился до 50,2%. Также, за этот период доля кредитов в иностранной валюте снизилась с 62,3% до 49,9%, а доля депозитов в иностранной валюте снизилась с 48,4% до 43,1%.

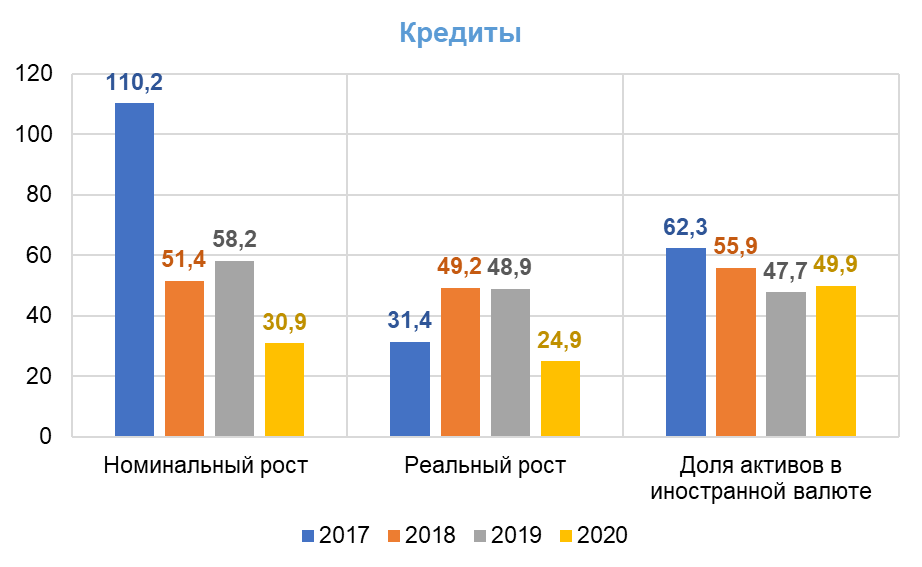

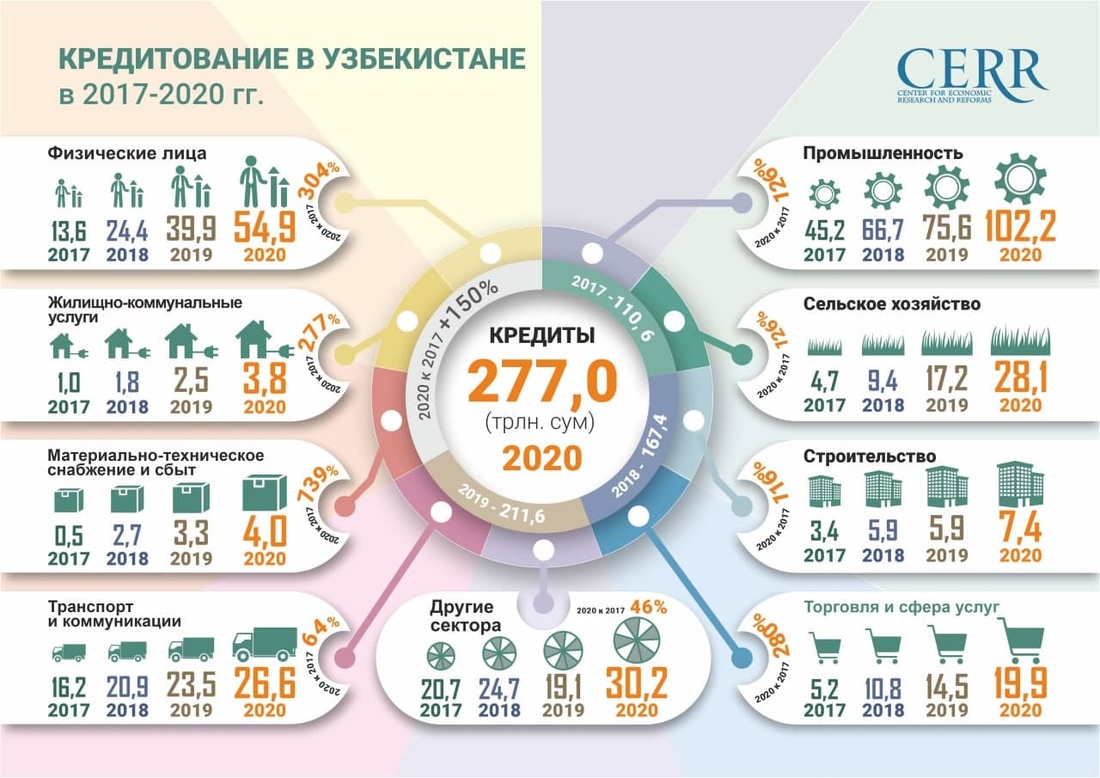

Реальный рост кредитов в среднем составлял 38,6% в год. По состоянию на 1 января 2021 года общий объем кредитов, выданных экономике, составил 277 трлн сумов и увеличился на 150% по сравнению с 2017 годом.

Среднегодовой реальный темп роста депозитов за этот период составил 18,5%.

Коммерческие банки

С либерализацией валютной политики и свободным движением национальной валюты в сентябре 2017 года произошли существенные изменения в развитии банковского сектора за последние 4 года.

Впервые в истории Узбекистана после успешного размещения правительством суверенных еврооблигаций в размере 1 млрд. долларов США в феврале 2019 года несколько коммерческих банков вышли на международный рынок капитала с целью привлечения долгосрочного капитала.

В частности, в ноябре 2019 года Узпромстройбанк сделал первый шаг среди коммерческих банков, выпустив еврооблигации в размере 300 млн евробондов на Лондонскую фондовую биржу. В октябре 2020 года Национальный банк внешнеэкономических связей привлек 300 млн долларов из Лондонской фондовой биржи. В ноябре Ипотека Банк также выпустил еврооблигации на сумму 300 млн долларов и стал участником международного рынка капитала с еврооблигациями.

Более того, масштабные реформы, направленные на повышение инвестиционной привлекательности финансового сектора в последние годы, помогли повысить интерес иностранных инвесторов к банковскому сектору:

В 2018 году акционерное общество, управляемое швейцарской компанией ResponsAbility Investments и специализирующееся на инвестициях в развитие, выкупило у IFC 7,66% акций Hamkorbank.

В 2019 году Halyk Bank Казахстана учредил дочернюю компанию Tenge Bank в Ташкенте.

TBC Bank (Грузия), который приобрел Payme в апреле 2019 года, через год открыл свой филиал в Ташкенте как первый цифровой банк в Узбекистане.

В 2020 году Немецкий институт финансового развития (Deutsche Investitions- und Entwicklungsgesellschaft mbH, DEG) и Triodos Investment Management инвестировали в уставный капитал банка “Ипак йули” путем покупки новых выпущенных акций на сумму 25 млн долларов.

Банковские активы

По итогам 2020 года объем активов коммерческих банков составил 366,1 трлн сумов, из которых 277 трлн. сумов пришлось на долю кредитов. При этом номинальный рост активов составил 34,2% по сравнению с 2019 годом, а реальный рост (без учета девальвации) – 28%. Примечательно, что доля активов в иностранной валюте в структуре совокупных активов банков постепенно сокращается. Если в 2017 году этот показатель составлял 64%, то к 2020 году он снизился до 50,2%.

Банковские кредиты

По состоянию на 1 января 2021 года остаток кредитов экономике составил 277 трлн. сумов, что на 30,9% больше по сравнению с 2019 годом и на 150% по сравнению с 2017 годом.

Без переоценки кредитов в иностранной валюте реальный рост кредитов составил 24,9%. Доля кредитов в иностранной валюте в общем кредитном портфеле снизилась с 62,3% в 2017 году до 49,9%.

По состоянию на 1 января 2021 года остаток кредитов физическим лицам увеличился на 304% по сравнению с 2017 годом (с 13,6 трлн сумов до 54,9 трлн сумов), а объем кредитов промышленности вырос на 126% (с 45,2 трлн сумов до 102,2 трлн сумов). Объем кредитов в секторах торговли и услуг увеличился на 280% (с 5,2 трлн. сумов до 19,9 трлн. сумов).

Банковские депозиты

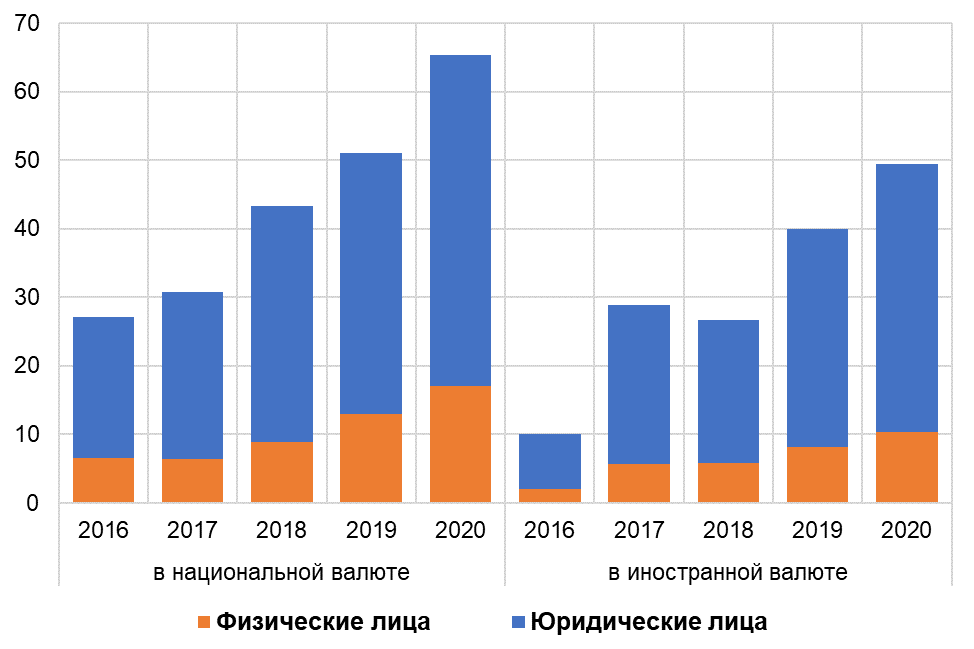

По состоянию на 1 января 2021 года общий объем остатки депозитов в банковской системе составил 114,7 трлн. сумов, из которых 27,4 трлн. сумов (24%) - вклады физических лиц, 87,3 трлн. сумов (76%) - вклады юридических лиц.

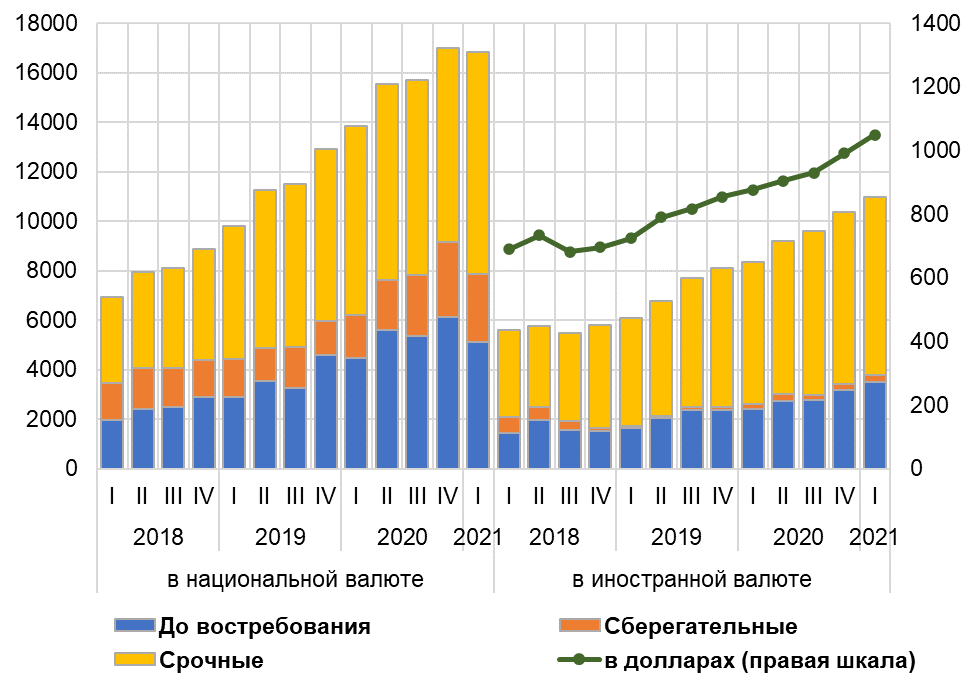

Доля депозитов физических лиц составляют всего 24% от общего объема депозитов в банковской системе. Тем не менее, темпы роста депозитов населения значительно ускорились за последние годы. В частности, темпы роста депозитов населения в национальной валюте составили 38,2% в 2018 году, 45,2% в 2019 году, 31,7% в 2020 году. Объем депозитов в иностранной валюте вырос на 2% в 2018 году, на 40,1% в 2019 году, на 27,7% в 2020 году.

Депозиты в банковском секторе

Депозиты физических лиц

Реформирование банковской системы

В целях повышения эффективности банковской системы и финансовой стабильности банков, а также расширения доступности банковских услуг и снижения государственной доли в банковской системе принят Указ Президента Республики Узбекистан «О стратегии реформирования банковской системы Республики Узбекистан на 2020-2025 годы» в прошлом году.

Согласно Указу, решено приватизировать «Ипотека-банк», «Узпромстройбанк», «Асакабанк», «Алокабанк», «Кишлок курилиш банк» и «Туронбанк». В рамках реализации Стратегии в 2020 году Международная финансовая корпорация (IFC) предоставила АКИБ «Ипотека-банк» заем в узбекских сумах на эквивалентную сумму 35 млн. долларов США в целях поддержки приватизации банка и увеличения кредитования малых и средних предприятий (МСП).

Более того, «Узпромстройбанк» начал осуществлять программу трансформации и преобразований. Банком сделаны первые шаги в плане коммерциализации бизнес-модели и реформирования корпоративного управления. При этом, Европейский банк реконструкции и развития (ЕБРР) консультирует банк по вопросам приватизации, совершенствования казначейских операций, управления активами и пассивами. В частности, в 2020 году «Узпромстройбанк» и ЕБРР подписали заемное соглашение по привлечению кредитной линии на сумму 40 млн. долларов для финансирования отечественных производителей, экспортеров и предприятий малого и среднего бизнеса. Банк внедрил андеррайтинг, который позволяет проводить кредитные операции без участия сотрудников.

Пандемия

Вспыхнувшая в начале прошлого года пандемия коронавируса подтвердила факт текущей глобализации, когда ни одна из стран мира не осталась в стороне.

Регуляторы всего мира столкнулись с серьезными сложностями в обеспечении стабильности своих финансовых систем и, как итог, предприняли беспрецедентные меры реагирования в период кризиса.

Коронакризис показал необходимость форсирования внедрения инновационных технологий в финансовой-банковской системе, расширения инструментов небанковского финансирования, повышения уровня финансовой грамотности среди населения, а также разработки более прозрачных механизмов предоставления социальной поддержки уязвимым слоям населения.

В заключении, следует отметить, что пандемия спровоцировала взрывной рост индустрии онлайн-заказов и доставки. Динамика роста этой отрасли должна сохраниться и в период после отмены карантинных ограничений. Таким образом, мы видим динамичный рост дистанционных безналичных платежей, развитие систем электронных денег и переводов. Это в свою очередь стимулирует процесс трансформации коммерческих банков в сторону цифровизации, перестройки алгоритмов обслуживания клиентов и более глубокого пересмотра процессов построения взаимоотношений с клиентами.

Безусловно, пандемия и объявленный локдаун в Узбекистане способствовали скачкообразному развитию дистанционных банковских услуг.

В частности, по состоянию на 1 января 2021 года количество пользователей дистанционных услуг составило 14,5 млн (из них 13,7 млн — физлица, 822 тыс. — хозяйствующие субъекты), что на 30% больше, чем за аналогичный период минувшего года.

Выдача Центральным банком лицензий на осуществление деятельности цифровых банков и филиалов также явилась толчком для дальнейшей цифровизации финансово-банковской системы и выделила современные подходы во взаимоотношениях между клиентом и банком.

Х.Хамидов, ЦЭИР